A pesar de la suba de tasas, se acelera la emisión de pesos

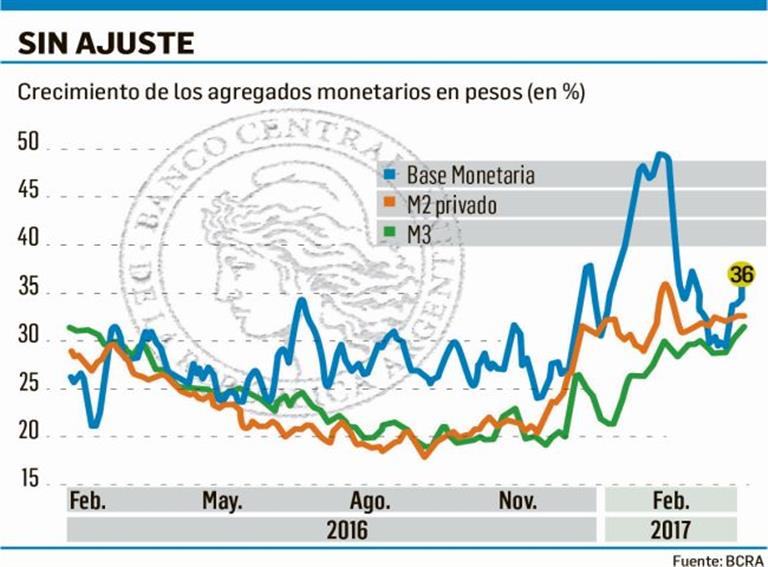

El BCRA expandió la cantidad de dinero al 36% anual en lo que va de abril. Aún con estos retornos, sus instrumentos parecen no alcanzar a absorber, publicó ámbito.com en una nota que firma Ignacio Olivera Doll.

A una semana de que el Banco Central anunció una fuerte suba de tasas de interés, la emisión de pesos no sólo no dio señales de haber empezado a contraerse, sino que hasta parece haber acelerado levemente su crecimiento hasta el 36% anual. El plan de Federico Sturzenegger había sido hacer más atractivos sus instrumentos de deuda para poder absorber dinero de la economía con mayor facilidad y, con esto, poner un freno a la inflación. Pero las primeras tres semanas de abril no dan por ahora ninguna señal en esa dirección.

La expansión de la cantidad de dinero que circula en la economía ya suma $80.000 millones en lo que va de abril: la llamada «base monetaria» (efectivo en poder del público y billetes en entidades) pasó de estar por debajo del 30% a ubicarse en estos días en el 26% anual, según los datos del BCRA; el «M2 privado», que incluye lo depositado en las cuentas a la vista, saltó desde fin de marzo del 31,5% a más del 32% anual. El principal impulso de esta expansión de pesos tuvo que ver con las operaciones que dejó de hacer el Central en «pases pasivos», un instrumento que hoy resulta un poco menos tentador para los bancos porque está gravado con el Impuesto a los Ingresos Brutos que cobran las provincias. Por este canal la inyección fue de $70.000 millones. Otro factor que ayudó a profundizar la emisión fue la decisión de Sturzenegger de volver a comprar dólares al Tesoro, el jueves pasado: unos u$s1.000 millones, de lo obtenido en sus colocaciones de deuda, que lo forzaron a liberar otros $15.000 millones. Las Lebac, en tanto, tampoco ayudaron demasiado a sacar pesos del sistema: la absorción alcanzó los $6.000 millones en 20 días de abril.

Así, la política monetaria parece haberse relajado este mes, a pesar del «ajuste» que promovió Sturzenegger el último 11 de abril para mejorar los rendimientos de los instrumentos con los que esteriliza. En marzo, con la intención de no aumentar la cantidad de pesos en la economía, el Central no había comprado un solo dólar al Tesoro nacional ni a las provincias y había contraído $100.000 millones con la colocación de Lebac y pases. Pero la dinámica cambió abruptamente este mes y el BCRA comanda Agustín Collazo parece haber perdido algo de efectividad.

¿Por qué hoy hay menos agresividad para absorber pesos? La tasa de pases a 7 días, que el organismo toma como referencia para su esquema de metas de inflación, quedó en 26,25% anual en la última reunión. La cifra representa, en rigor, el «centro del corredor»: es decir, la mediana entre la de los «pases activos», que hoy prácticamente no se operan y es de 27% anual; y la de los «pases pasivos», que son los que efectivamente usan diariamente los bancos al guardar su dinero en el BCRA y que se ubica en el 25,5%. El gran inconveniente: como el instrumento está afectado por el Impuesto a los Ingresos Brutos, la tasa efectiva que finalmente miran las mesas de dinero termina siendo más cercana al 24%. Este nivel es, finalmente, inferior al retorno de las Lebac más cortas, que según la última licitación rinden 24,25% anual. Esto explica, en parte, por qué desde febrero las entidades eligieron quedar colocadas principalmente en las Letras de deuda y no tanto en pases.

La mayor expansión de dinero se dio, curiosamente, en un mes en que Sturzenegger empezó a recibir datos de inflación que se ubican, otra vez, cercanos al 2% (ver aparte). Y que confirman que hay un piso difícil de quebrar en la llamada «inflación núcleo», que mide la evolución de los precios sin efectos de tarifas o estacionales. «Según datos del INDEC, la inflación núcleo ha detenido su tendencia descendente y en los últimos dos trimestres ha permanecido en un promedio mensual del 1,7%. Esto no es compatible con el proceso de desinflación necesario para cumplir con la meta que tiene el Banco Central hacia fin de año: la evolución del índice de precios general en lo que resta del año debería ser del 1% en promedio para lograr el 17% interanual en diciembre», comentaron en el último informe de Invecq Consulting, elaborado por los economistas Esteban Domecq y Matías Surt.

En el Banco Central suelen explicar que la tasa de interés está «seteada» (configurada) en el nivel que creen compatible con la desaceleración de la inflación que tienen planteada. En este sentido, bajo el supuesto de que los circuitos funcionan correctamente, la cantidad de dinero termina siendo la que la gente quiere. Con todo, el propio Sturzenegger reconoció a principios de marzo que en el mercado de dinero se habían empezado a ver «excedentes de liquidez» que era preciso retirar con nuevas colocaciones de Lebac. Su comportamiento reflejó que, a pesar del nuevo esquema de metas de inflación, las tasas de interés del sistema se habían ubicado desde el verano en un nivel inferior al que habían definido como «política»; y que las Lebac no habían perdido protagonismo a pesar del cambio de instrumento de referencia. Una evidencia, también, de que Sturzenegger está dispuesto a abrazar el pragmatismo cuando los dogmas no acompañan.